芯片资讯

- 发布日期:2024-01-06 07:09 点击次数:184

摘要:

自动驾驶逐步落地有望带领激光雷达持续放量,未来国内将有更多搭载激光雷达的车型上市。激光雷达产业链上游壁垒较高,当前我国激光雷达上游核心器件仍以进口为主;中游竞争格局尚为定型,国产厂商仍有较多机遇。展望后续,固态补盲及芯片领域给予国产厂商较多成长空间,未来或是国产替代的重点领域。本文着重解析了Innoviz、Luminar、Velodyne&Ouster、Aeva等海外厂商近期产品进程和量产节点。

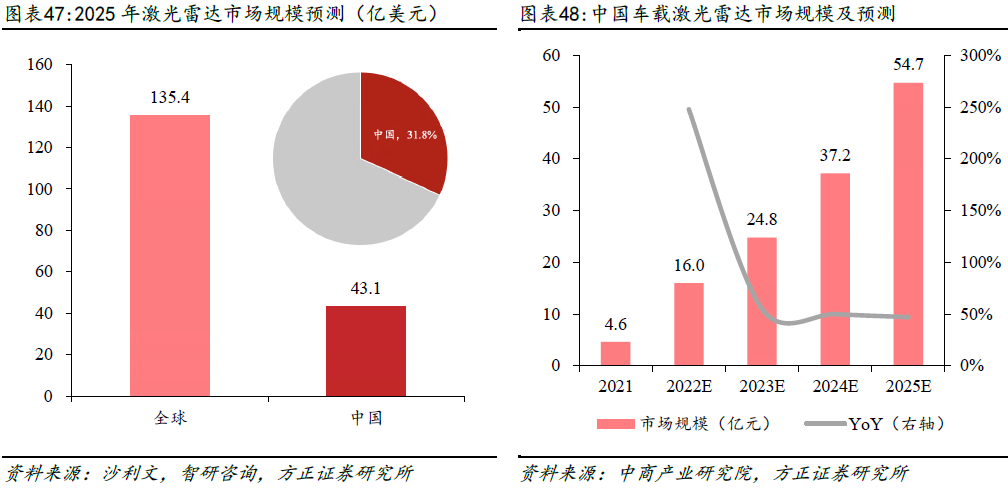

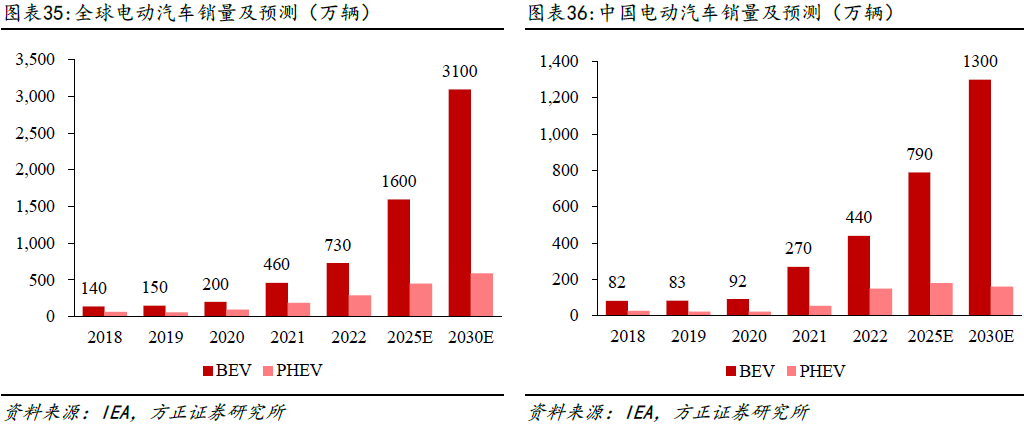

中国自动驾驶渗透率提升,车载激光雷达前景广阔。根据沙利文预测,2025年全球激光雷达市场规模有望达到 135.4亿美元,中国激光雷达市场规模预计达 43.1亿美元,占比 31.8%。我们认为,随着人工智能和自动驾驶技术的快速发展,中国将不断扩大市场规模占比,成为全球主要的激光雷达销售市场。随着智能化技术的持续突破和升级,受无人驾驶车队规模扩张、高级辅助驾驶中激光雷达应用渗透率提升等方面的推动,预计激光雷达市场规模将实现快速扩容。2021年我国车载激光雷达市场规模达到 4.6 亿元,2025 年市场规模有望达到 54.7 亿元,实现85.8%的年复合增长率。

01.激光雷达上游激光器探测器壁垒高,中游系国内优先突破口

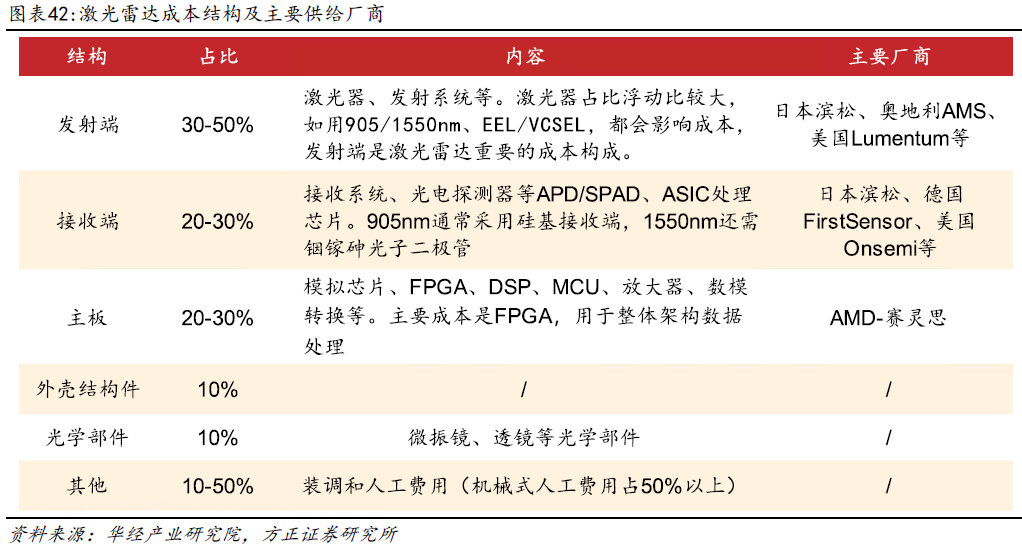

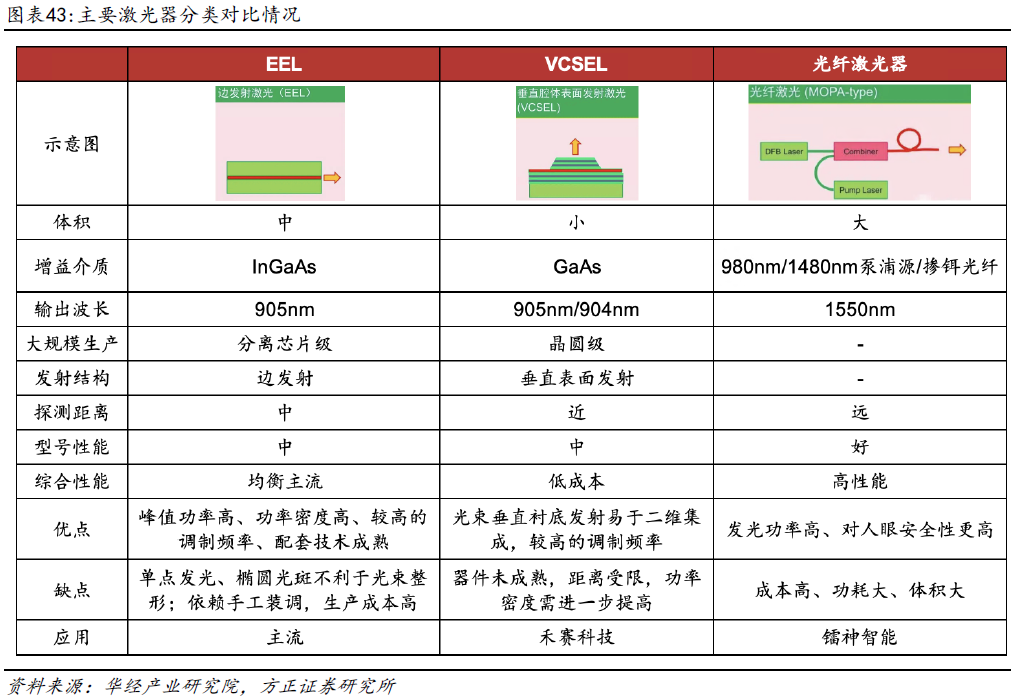

激光雷达上游主要包含发射、接收、信息处理和扫描等四大模块。发射端的发射光学系统包括光束控制器、激励源、激光器;不同光源成本差距较大,发射端是激光雷达重要成本构成,占 30%-50%。接收端将光信号转换成电信号,主要有光电探测器以及处理芯片,最后放大信号并使用芯片进行处理。光束控制需要扫描系统,不同扫描方式会有不同结构设计。

具体来看,产业链上游可分为四个部分,整体海外厂商占据市场主要份额,但近年国产替代以成本优势快速占据市场:

➢ 激光器和探测器:以海外为主,包括艾迈斯欧司朗、Lumentum、HAMAMATSU、II- VI等;国内的供应商有纵慧芯光、瑞波光电、华芯半导体、长江华芯等。而光纤激光器主要供应商有海外的 Luminar、Lumibird、IPG光电、昂纳、以及国内的镭神智能等。探测器方面,海外供应商主要有艾迈斯欧司朗、安森美、Firstsensor、HAMAMATSU、索尼等;国内主要为量芯集成、灵明光子、芯视界微电子、光迅科技、阜时科技等。

➢ FPGA:FPGA 通常被用作激光雷达的主控芯片,海外主流的供应商有赛灵思(AMD 收购)、Altera(英特尔收购)、Lattice 等;国内主要的供应商有紫光同创、智多晶微电子、复旦微电子、安路科技、高云半导体等。从性能上来说,国内目前发展仍落后于海外,但国内产品的逻辑资源规模和高速接口性能,也能够满足激光雷达的需求。FPGA虽然是目前主流方案,但随着对性能及整体系统需求的提升,集成度更高的SoC可能会在未来激光雷达上受到广泛应用,比如集成了光电探测器、前端电路、波形数字化、波形算法处理、激光脉冲控制等功能模块的SoC。

➢ 模拟芯片:主要是高精度ADC,在发光控制、光电信号转换,以及电信号实时处理等关键子系统上都需要用到。海外主流的供应商有 TI、ADI等,国内矽力杰、圣邦微、芯海科技等都可以供应相关芯片,但与海外龙头产品在性能上有一些差距。

➢光学部件:包括有 MEMS 振镜、各种光学镜片、OPA 硅光芯片等。MEMS 振镜主要由海外厂商供应,HAMAMTSU、英飞凌、ST等;国内波弗光电、知微传感、英唐智控、镭神智能等都有相关产品布局或已经被应用。光学镜片方面,国内主要厂商已有成熟技术,国内供应链在光学部件已经达到国际领先水平,且在成本方面具备竞争优势,基本可替代国外供应链并满足产品加工的需求。

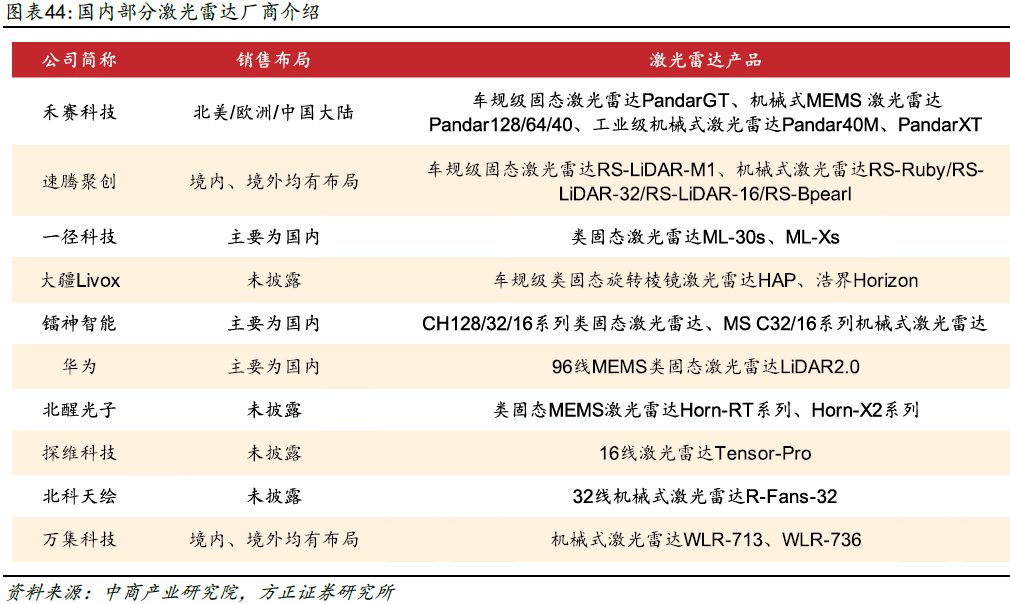

中游企业竞争充分,国内厂商实力出众。产业链中游主要为激光雷达集成品制造商,参与者众多,竞争较激烈。激光雷达目前尚处在量产初期,随着技术路径的发展性能和成本优势在各家厂商存在转移的可能性,整体竞争格局尚未成型,也是国产厂商能较好发展的切入点。当前激光雷达市场竞争力较强的厂商主要集中在中国、美国欧洲。国内来看,速腾聚创、禾赛科技、镭神智能、华为等企业发展迅猛,相关产品市场份额占比较前,根据 Yole 数据,2021 年速腾聚创在全球激光雷达市场份额占比已达 10%,超过Luminar 排名第二。

02.固态补盲——激光雷达新赛道芯片国产化,激光雷达规模化可期

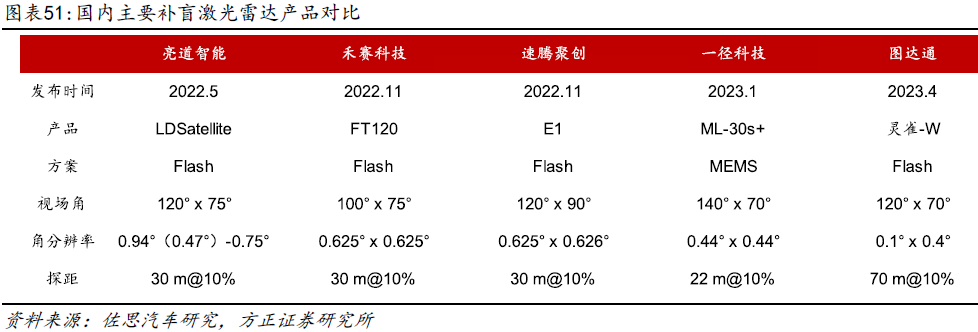

固态补盲——激光雷达新赛道。2022年5月,亮道智能推出首款纯固态侧向补盲激光雷达LDSatellite,面向前装量产,拥有 120°×75°超大视场角。上海车展还展出了前向+侧向补盲激光雷达的集成 DEMO实车。随后,禾赛科技、速腾聚创、一径科技、图达通纷纷推出补盲激光雷达,上市时间均定在 2023年内。

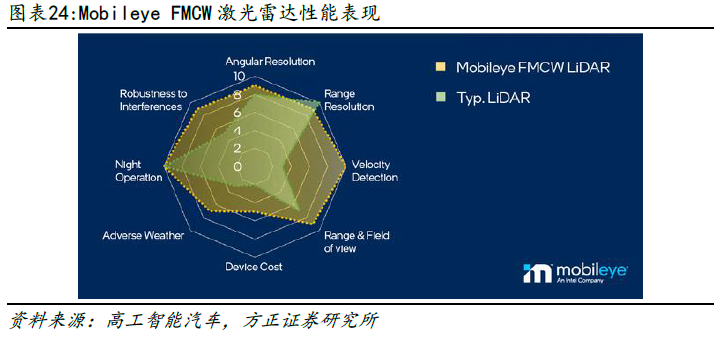

FMCW 激光雷达

相比传统的基于飞行时间(ToF)的脉冲激光雷达,FMCW 激光雷达基于相干探测方法,通过发出连续的激光束,并控制激光束的频率随着时间变化,形成一定的调频曲线,可以响应目标运动引起的多普勒频移,提供目标的瞬时视向速度,FMCW激光雷达具有更高的精度和分辨率,同时也具有更强的抗干扰能力。

FMCW激光雷达的接收和扫描中也需要用到硅光芯片,由于硅光芯片既能导电又能导光,因此它既具有光电探测器的功能,又具有调制解调的功能,从而使得整个系统集成化、小型化。由中国信息通信研究院技术与标准研究所编撰的《车载激光雷达技术与应用研究报告(2023年)》统计,截止到 2023年第三季度,已有36家中国车企宣布使用激光雷达,预计国内将有高达 106款搭载激光雷达的车型上市,占全球同期预计发布搭载激光雷达新车型总数量近 90%,中国车企在激光雷达领域将持续引领着行业的创新。

芯片国产化,激光雷达规模化可期。从系统构成看,激光雷达芯片主要包括发射端芯片、接收端芯片、信息处理芯片等。经过多年发展,国内发射端 VCSEL芯片已进入成熟量产阶段,但接收端 SPAD 芯片主要被索尼、安森美等企业垄断。因此,国内 SPAD芯片企业,包括阜时科技、识光芯科、芯视界、灵明光子等,加速技术发展,已实现新的突破。2023 年 8 月,阜时科技发布全固态激光雷达面阵SPAD芯片FL6031,采用Stacked-BSI工艺,集成 360x150的SPAD 像素阵列,有效像素超过50k,并满足上车要求。基于 FL6031芯片,苏州光之矩与武汉万集已完成全固态激光雷达的 Demo开发。

信息处理芯片方面,以 FPGA为主,主要实现时序控制、波形算法处理、其他功能模块控制等。主要厂商为 Xilinx 和 Altera。速腾聚创、图达通、大疆等车载激光雷达产品的FPGA芯片均来自Xilinx。2023年9月,蔚来发布自研的激光雷达主控芯片“杨戬”(芯片型号为 NX6031)。芯片配备 8个9bit的AD 模数采样,每通道采样频率高达 1GHz,能够高效捕获激光回波信号。

03.下游应用加速渗透,激光雷达出货提升

3.1 远期展望百亿美金市场,伴随自动驾驶快速成长

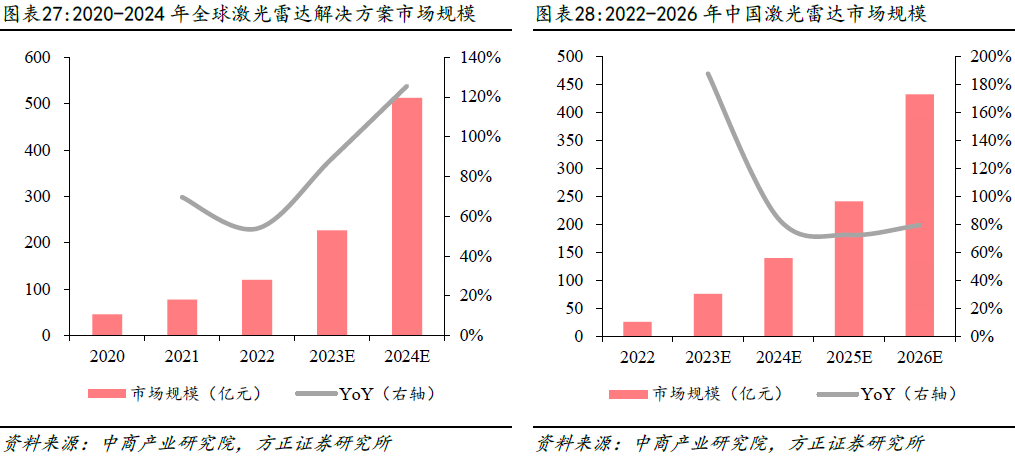

激光雷达是自动驾驶系统中一项关键技术,近年全球智能网联汽车产业进入加速发展新阶段,推动着激光雷达市场规模高速增长。2022年全球激光雷达解决方案市场规模为 120 亿元,根据中商产业研究院预测,2023 年全球激光雷达解决方案市场规模将达到 227 亿元,2024 增至 512 亿元。国内方面,随着智能化技术的持续突破和升级,受无人驾驶车队规模扩张、高级辅助驾驶中激光雷达应用渗透率提升、以及机器人及智慧城市建设等领域需求的推动,国内激光雷达市场驶入快车道,2022年市场规模约26.4亿元,预计2026年可增至139.6亿元。

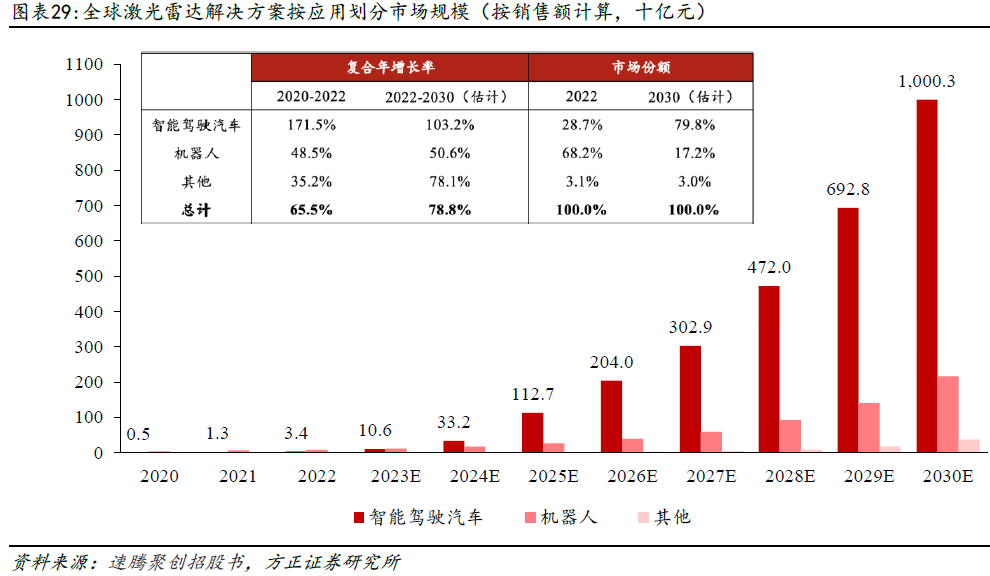

应用端智能驾驶迅速扩容,预计 24 年赶超机器人领域。据灼识咨询,在激光雷达解决方案的诸多应用场景中,智能驾驶汽车有望从 2022年的34亿元增至2030年破万亿人民币,CAGR高达103%,随之同期市场份额预计从28.7%提升至79.8%,超过机器人领域(22年占比68.2%)占据最大份额。我们认为,随着汽车自动化水平的提升,单车激光雷达搭载数量将不断增加,L3、L4 和 L5 级别自动驾驶或分别需要平均搭载 1颗、2-3颗和4-6颗激光雷达,市场空间较大。

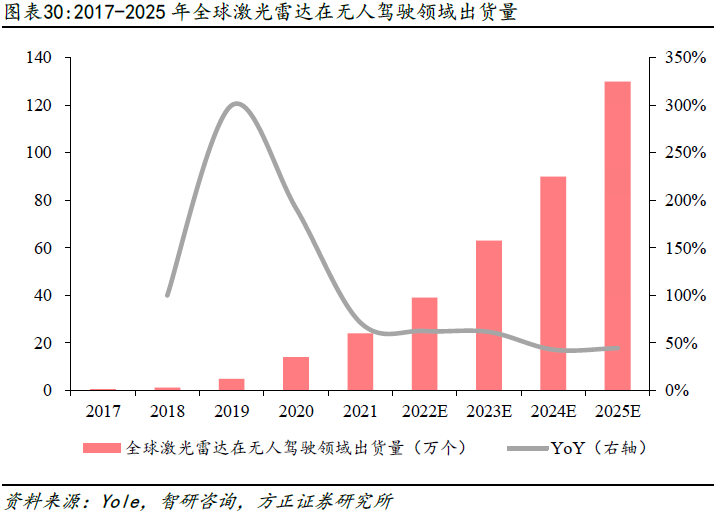

无人驾驶兴起, 亿配芯城 市场需求与日俱增。近年来,无人驾驶行业发展迅速,激光雷达作为无人驾驶的重要传感器规模增长较快,其在无人驾驶运用原理是通过 3D 建模进行环境感知,然后通过雷射扫描得到汽车周围环境的 3D 模型,运用相关算法比对相邻帧数环境的变化,从而探测出周围的车辆和行人,做出相应的驾驶判断。据 Yole 相关统计,2021 年,全球激光雷达无人驾驶领域的出货量约 24 万个,同比增长71.43%,预计2025年其出货量将达130万个,CAGR达56.2%。

激光雷达被作为智能驾驶的重要卖点,逐渐布局上车。从 2021 年以来,小鹏、蔚来、理想、极狐、智己等国内车企开始逐步推出搭载了激光雷达的车型,单车搭载量在 1-4 颗不等,越来越多的厂商也在计划布局上车,据 Yole 统计,截止2023年第三季度,已有 36家中国车企宣布使用激光雷达,预计国内将有高达 106款搭载激光雷达的车型上市,占全球同期预计发布搭载激光雷达新车型总数量近90%,国内激光雷达车企的数量和规模将在未来一段时间长期领跑。

智驾汽车渗透率稳定提升,L2向L3+过度正当时。近年来,全球智能驾驶汽车渗透率逐步提升,从 2020 年的 23.4%增至 2022 年 42.7%,同时带动智能驾驶汽车出货量的增加,2022 年全球智能驾驶汽车的出货量达 3440 万台,根据中商产业研究院的预测,2023 年出货量预计可达 4210 万台,渗透率增至51.0%,2025年出货量攀升至5430万台,渗透率达63.5%。国内来看,我国量产乘用车自动驾驶等级正在由 L2 向 L3+过度,2022 年我国在售新车 L2 和 L3 渗透率分别为 35%和9%,预计 2023 年可达 51%和 20%。部分科技公司正逐步研发 L4 级自动驾驶,并在部分城市路段和特定场景下进行测试,但目前高级别自动驾驶仍存在政策法规、安全性、技术成熟度等众多挑战,根据慧博资讯数据,2022 年我国 L4 渗透率为2%,预计2023 年将达到11%。

燃油车动力反馈和续航不足,电动汽车更适合自动驾驶。燃油车是否适合使用智能驾驶技术,可以从以下方面考虑:1)燃油车动力反馈较慢,其动力系统为一套非常复杂的机械结构,提速感相对迟钝,叠加智驾系统本身判断响应时间,在紧急情况下危险系数会增加;2)油车车内的铅酸蓄电池在发动机运作时才会给其供电,驻车状态下续航较短,无法很好的供应自动驾驶系统所需耗电量,勉强支持 L2 及以下智驾系统,不利于迭代发展;3)传统燃油车的 LIN、CAN 总线网络在自动驾驶上已经无法应付,需要升级到更快的 MOST 以及车载以太网总线,但由于燃油车平台化、模块化的重复利用,牵连众多,很难在架构上推倒重来。

高级辅助驾驶行业:该行业下游企业主要包括世界各地的整车厂、Tier 1公司及新势力造车企业。激光雷达用于量产车项目,通常需要激光雷达公司与车厂或Tier 1公司达成长期合作,一般项目的周期较长。

无人驾驶行业:国外无人驾驶技术研究起步较早,从车队规模、技术水平以及落地速度来看,相比国内仍具有一定的领先优势。国内无人驾驶技术研究发展迅速,不断有应用试点和项目落地,与国外公司的差距在不断缩小。

机器人行业:国内快递和即时配送行业相比国外市场容量更大,服务机器人国内技术发展水平与国外相当,从机器人种类的丰富度和落地场景的多样性而言,国内企业更具优势。

车联网行业:该行业下游企业主要为车联网方案提供商。通过这些公司将包括激光雷达在内的车联网服务整合销售给各地政府和科技园区,也存在激光雷达公司政府和科技园区直接对接的情况。得益于“新基建”等国家政策的大力推动,国内车联网领域发展较国外更加迅速。

04.激光雷达海内外厂商梳理

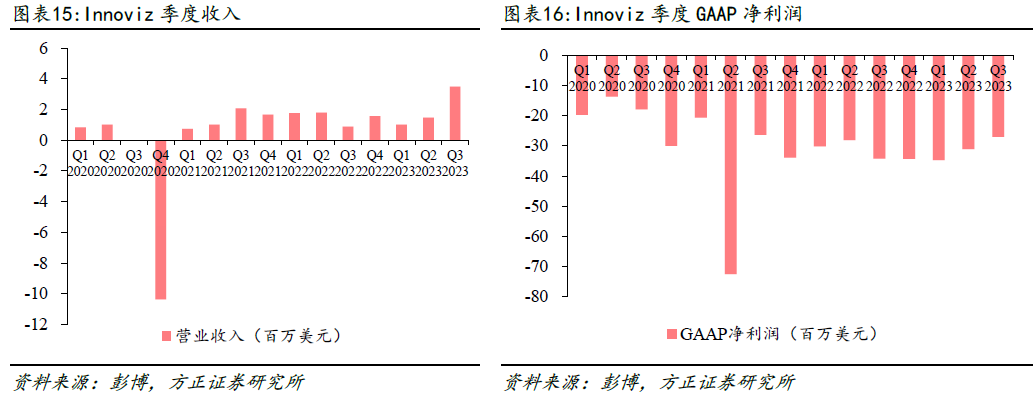

Innoviz:与宝马深入合作,获大众40亿美元订单

以色列激光雷达传感器研发商 Innoviz 成立于 2016 年,由来自以色列国防军情报部队精英技术部门的四位联合创始人创建。该公司专注于研发固态激光雷达(LiDAR)传感器,致力于为自动驾驶和高级驾驶辅助系统(ADAS)市场提供创新的解决方案。

Innoviz 的激光雷达传感器在市场上具有较高的竞争力,已被多家知名汽车制造商和自动驾驶技术公司选用。2017 年宣布与全球第三大代工厂 Jabil(捷普)合作,2018年宣布与 Magna(麦格纳)合作宝马项目,并于为宝马 2021年推出的 L3量产车提供激光雷达。2022 年 8 月以色列激光雷达公司 Innoviz 宣布,将向大众汽车集团旗下的 CARIAD提供激光雷达硬件和配套软件,交易总价达40亿美元,预计2025年开始交付。

Innoviz旗下共有三大产品线:1)InnovizOne:最远探测距离250米,适用于L3-L5级汽车;2)InnovizTwo:成本较InnovizOne 降低了70%以上,同时性能显著提升,主要针对L2+级市场,L3-L4亦适用,将应用于大众等品牌;3)Innoviz360:性能、成本和耐用性都得到显著提升,最远探测距离 300m,主要针对 L4/5 级自动驾驶,计划2024年量产。

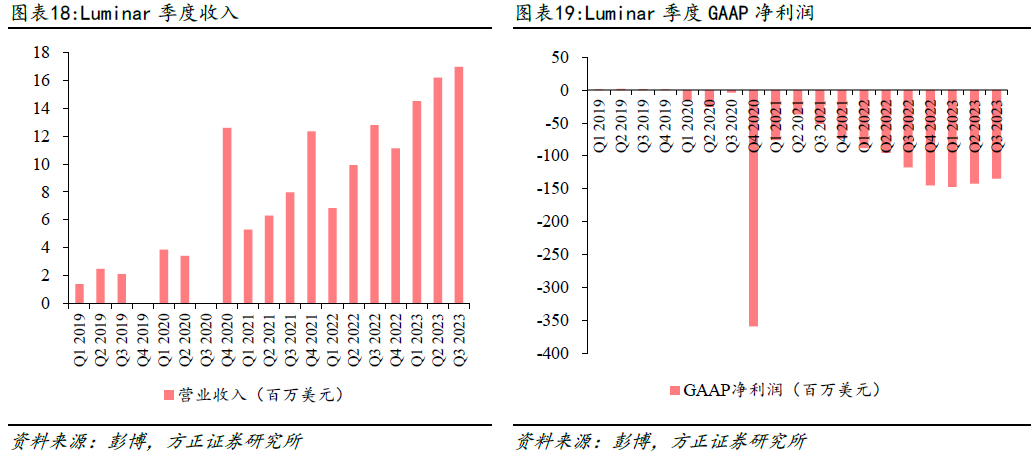

Luminar:加速全球化工厂布局

Luminar是一家美国激光雷达公司,由Austin Russell在2012年创立,专注于MEMS混合固态激光雷达领域。该公司在1550nm波长持续深耕,主要产品为 Iris和Hydra。其中,Hydra 是上一代激光雷达产品,主要用于测试和开发;公司最新的车规级产品Iris于 2022年量产,与沃尔沃达成供应协议,用于 2022 年上市的自动驾驶系统。Luminar 已经与多家汽车制造商合作,包括奔驰、沃尔沃、奥迪、丰田研究院、英特尔的 Mobileye、空客以及上汽集团 和 AV 运营商小马智行等重要客户。

Luminar 今年三月在投资者日活动推出了新版本的 Iris 传感器,公司称其具有 300米(984英尺)的检测范围,Luminar正在与梅赛德斯合作,将 Iris Plus 激光雷达集成到其车辆中,预计将于 2025 年开始量产。同时 Luminar 计划在亚洲开设一家制造工厂以支持生产。墨西哥工厂也于今年第二季度开始上线,Luminar 还与合同制造商 Fabrinet 一起扩建泰国的另一家工厂以生产光学组件。

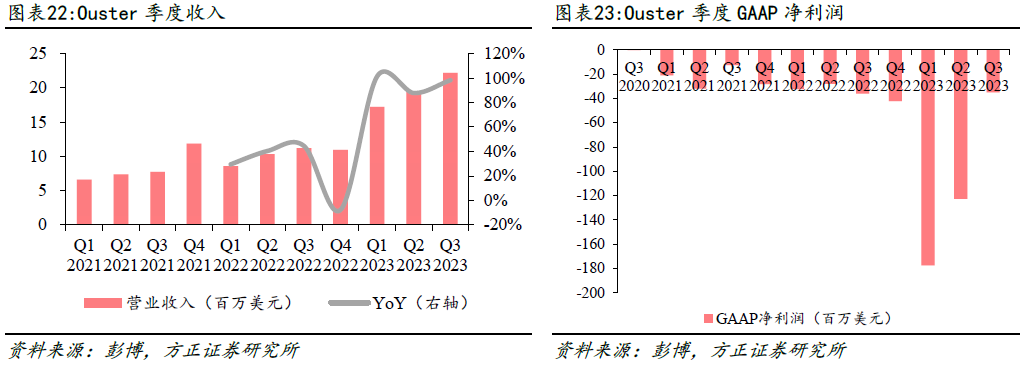

Velodyne&Ouster:合并经营,竞争格局快速洗牌

美国Velodyne是一家位于加州硅谷的技术公司,以激光雷达传感器技术为核心,提供自动驾驶解决方案。公司由David Hall于1983年创立,早期以音响业务起家,后来逐渐将业务拓展至激光雷达领域。2021 年全年,Velodyne 出货量达到了 15000 多个,其中有 2400 多个是固态传感器,大部分为机械激光雷达。根据2022年Velodyne 官网的合并公告,Ouster与Velodyne完成“对等合并”,新公司继续使用 Ouster 的名字,合并后的公司将拥有 850 多家现有客户、丰富的专利组合。但是后续随着图达通、法雷奥、禾赛科技、速腾、华为等厂商的快速崛起,曾占据全球激光雷达市场 80%以上份额的Velodyne市占率缩水。

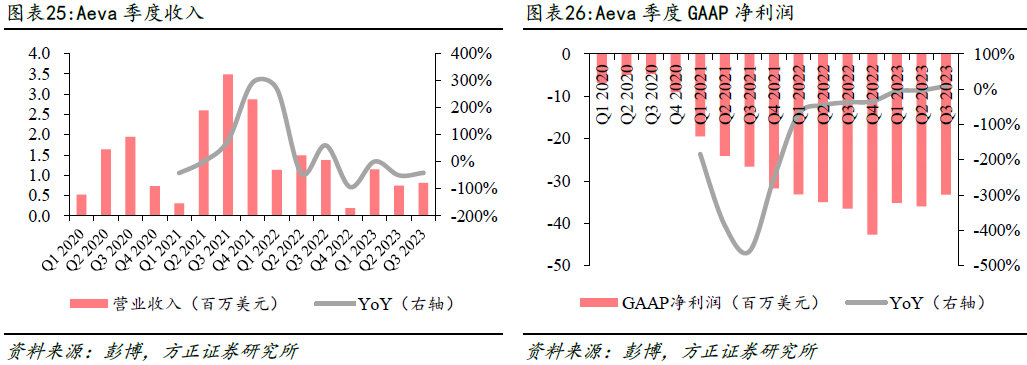

Aeva:FMCW技术领先者,产品有望后年投产

Aeva的激光雷达传感器采用先进的调频连续波(FMCW)技术,可以实现高精度的距离和速度测量,以及高分辨率的点云成像。这使得传感器能够准确检测和识别车辆周围的所有物体,包括行人、车辆和障碍物,最远可以探测到 500米外的物体。2021年1月,Avea与日本电装宣布达成合作协议,双方将共同推进 FMCW(调频连续波)激光雷达的量产,目标是满足大众市场的需求。Aeva联合创始人兼首席执行官表示,公司已拿到全球前十车企的定点,量产车型预计在2025 年投产。